Жизнь в долг стала для многих привычной. Кредит и кредитные карты помогают здесь и сейчас осуществить любые желания. С одной стороны, удобно, с другой - очень быстро платежи банкам могут стать неподъемным. Казалось бы, помочь в такой ситуации может закон о банкротстве физических лиц, но ободряющее название не гарантирует простоту в признании себя несостоятельным должником. Как законно избавиться от долгов, в материале "АиФ-Тюмень".

Угодила в кабалу

Сначала Мария Морозова взяла кредит, затем воспользовалась любезно предложенной банком кредитной картой и в один момент поняла, что должна вернуть 300 тысяч рублей.

- Я жила с мужчиной, которому без конца не везло с работой, а семейный бюджет у нас был совместный. Ну, какая русская женщина не поддержит своего мужа в кризисной ситуации? Пытаясь помочь ему, я выбивалась из последних сил, а он вильнул хвостом и исчез, - рассказывает тюменка.

Это теперь Мария может с иронией рассказывать о своей беде, но тогда, вспоминает, было вовсе не до юмора. Оставшись наедине со своими долгами, девушка отвечала на бесконечные звонки коллекторов: кто-то из них материл, кто-то угрожал, иные сочувственно предлагали варианты, как можно справиться с долгом. Занять у родных, устроиться на вторую или даже третью работу, сделать реструктуризацию? Все это Мария перепробовала, но долг не уменьшался, так как приходилось вновь и вновь прибегать к «услугам» только что пополненной кредитки.

Мария ждала, когда в силу вступит новый закон о банкротстве физических лиц, верила, что тогда можно будет выдохнуть. Оказалось, не все так просто: самостоятельно разобраться с этой процедурой довольно сложно, услуги юриста очень дорогие. А бесплатная помощь - тот еще квест, для этого нужно признать себя малоимущим, собрать кучу справок и подать соответствующее заявление в департамент соцзащиты. Путь к освобождению от финансовой кабалы рисовался еще более длинным.

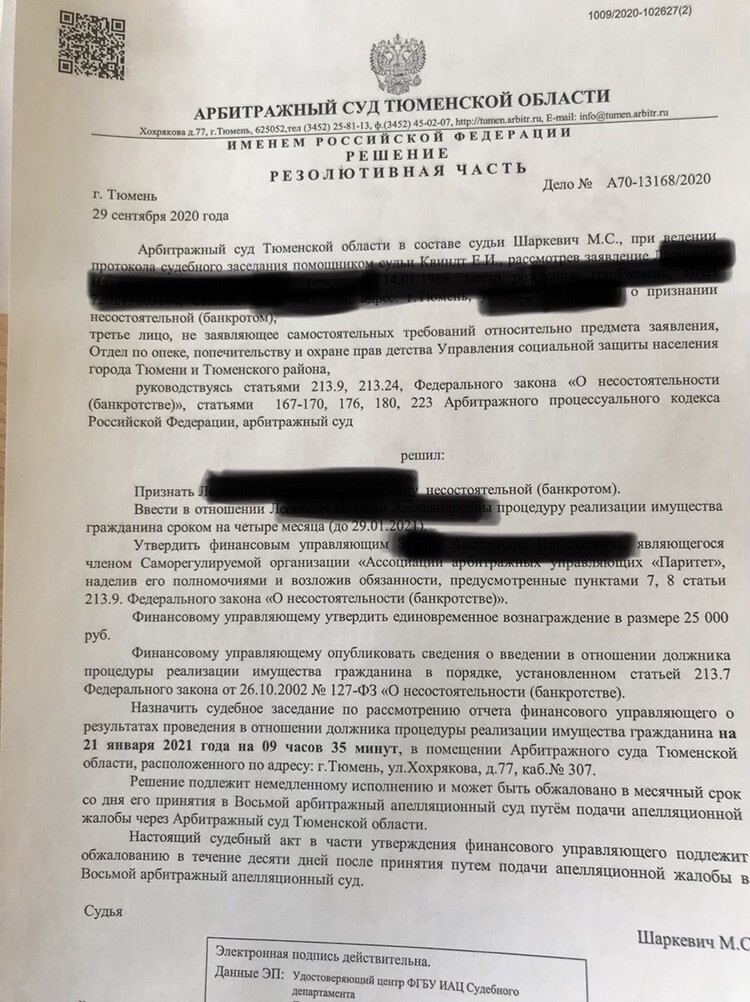

На поиски юриста девушка потратила пять лет. Найти грамотного адвоката оказалось не так просто, а многие конторы, обещавшие избавление от долгов, были с дурной репутацией. Только в конце 2020-го Мария нашла квалифицированного и опытного специалиста. По справкам о доходах девушки за три минувших года юрист посчитала, может ли должница вернуть деньги банку в течение трех лет. Проверив риски для ведения дела в суде, заверила: «Вы подходите под банкротство».

Доходы меньше расходов

Желающих признать себя банкротами в Тюменской области, согласно данным Арбитражного суда региона, становится больше. В 2020 году таких заявлений было принято на 81,5% больше, чем в 2019 году.

- За два месяца этого года в Арбитражный суд обратились уже 358 человек, желающих признать себя банкротами. Если тенденция сохранится до конца 2021-го, мы выйдем на показатель 2 500 заявлений в год, к этому есть все предпосылки, - говорит председатель судебного состава Вячеслав Поляков.

По словам юриста по банкротству физических лиц Инны Джомоевой, многие должники не решаются на эту процедуру из-за предрассудков. Боятся, что у них заберут все имущество. Эксперт заверяет - такое исключено: на телевизоры и холодильники претендуют приставы, а действие закона о банкротстве распространяется только на движимое и недвижимое имущество и счета должника.

По словам юриста по банкротству физических лиц Инны Джомоевой, многие должники не решаются на эту процедуру из-за предрассудков. Боятся, что у них заберут все имущество. Эксперт заверяет - такое исключено: на телевизоры и холодильники претендуют приставы, а действие закона о банкротстве распространяется только на движимое и недвижимое имущество и счета должника.

Еще одно заблуждение - о сумме: многие считают, что подать на банкротство физлиц можно только в том случае, если накопил более полмиллиона долга. Воспользоваться законом и доказать свою финансовую несостоятельность можно и при меньших долгах, это право каждого.

Прежде чем подать документы на банкротство, Инна Джомоева проверяет должников в Федеральной налоговой службе и других инстанциях.

- Бывали случаи, когда клиент скрывал имущество. Например, однажды ко мне пришел сельский предприниматель с внушительной суммой долга более 10 млн рублей. Рассказал, что хозяйство в убытке, а он не справляется с выплатами. Однако позже выяснилось, что незадолго до подачи заявления в суд, клиент продал одному из своих родственников акции Газпрома на сумму более 30 миллионов рублей, - рассказала Инна Джомоева.

Об этом адвокат узнала в зале суда, вспоминает, что пришлось краснеть, как школьнице. В итоге сделка предприимчивого акционера была признана недействительной. Инна подчеркивает - обмануть суд не выйдет: арбитражный управляющий найдет даже маленький домик в деревне, и его придется реализовать.

Кстати, долг по коммунальным услугам могут внести в список обязательств должника. А вот избавиться от ипотеки не выйдет - это уже другой продукт банка и другие обязательства перед ним.

СПРАВКА «АиФ»

Средняя стоимость процедуры банкротства в России - 100 000 рублей. В эту сумму входят услуги юриста, депозит на счет Арбитражного суда (сумма пойдет на вознаграждение арбитражного управляющего, которую он получит после завершения банкротства), оплата публикаций в специализированных печатных изданиях о публичном заявлении о своем банкротстве.

Есть два варианта предоставления юридической услуги. Адвокат может помочь в ведении дела в суде: предоставить список документов, которые необходимо собрать, проверить их, подсказать дальнейшие действия. При этом ответчик сам ходит по всем инстанциям и на все судебные заседания. Такое ведение процедуры обойдется примерно в 40 000 рублей. Если должник доверит адвокату полное ведение дела, то ему нужно будет заплатить 60 000 рублей.