Жизнь за городом в последние годы становится трендом. В подтверждение тому - бесчисленное количество коттеджных поселков, появляющихся один за другим. Дома в них растут, как грибы после дождя. Но если накопленных средств на покупку или строительство загородного жилья нет, то единственный способ осуществить мечту - взять ипотеку. Однако сделать это не так-то просто. Почему - разбирался корреспондент «АиФ-Тюмень».

Деньги закончились

В этом году Министерство сельского хозяйства запустило программу по льготному ипотечному кредитованию на строительство или приобретение жилья для улучшения жизни в деревнях и привлечения в них населения. Казалось бы, вот она - возможность стать владельцем загородного жилья. Процентная ставка - от 2,7 % до 3% - привлекла многих. Несмотря на пандемию, нерабочие дни и прочие «коронавирусные» сложности, потенциальные селяне бросились на поиски подходящего под условия жилья.

В их числе был и тюменец Владимир Никитин, мужчина давно мечтал о жизни за городом. В планах было даже завести небольшое подсобное хозяйство. «Сельская ипотека» пришлась очень кстати.

«Я нашел подходящий дом и подал документы в банк, через пару недель позвонили из «Россельхозбанка» и обрадовали - ипотека одобрена. Начал собирать необходимые документы. Проблемы возникли со справкой, которую нужно было предоставить из администрации муниципального образования о том, что объект недвижимости подходит под программу. Из-за действия режима повышенной готовности специалисты администрации отказывались выезжать на место. А срок действия одобренной ипотеки - всего два месяца, - рассказывает Владимир. - Чтобы получить недостающий документ, пришлось обращаться в независимую компанию и заплатить 14 тысяч. Только после этого в администрации выдали справку. Но, когда со всеми документами вместе с продавцом пришли в банк, консультант мне заявил, что деньги, выделенные на программу, закончились. Предложили оставить документы, рассматривать которые будут 5-6 месяцев, и если выделят еще средства, то ипотеку мне дадут. Но при условии, что весь пакет документов нужно собирать снова. Естественно, продавец не намерен столько времени ждать. Неужели нельзя было зарезервировать средства под одобренные ипотеки? Зачем обнадеживать людей, заставлять собирать справки, документы, тратить деньги, а потом заявлять, что денег нет? Как теперь быть? Ведь дом был найден, с продавцом договорились, задаток отдал!»

Как рассказали в «Россельхозбанке», лимит, выделенный Минсельхозом, действительно исчерпан, а одобренные ранее заявки будут рассмотрены, если поступит дополнительное финансирование.

«С момента старта госпрограммы «Комплексное развитие сельских территорий» в Тюменской области сумма выданных кредитных средств на улучшение жилищных условий тюменским филиалом «Россельхозбанка» превысила отметку 250 млн руб.», - прокомментировал начальник отдела по развитию партнерского канала продаж Евгений Викулов.

Вскоре после этого Минсельхоз заявил, что выделит еще 2 млрд руб. на «Сельскую ипотеку», но когда эти деньги поступят в банк и как средства будут распределены между регионами - неизвестно. В любом случае тем, чьи заявки уже были одобрены, придется снова собирать справки и подавать документы. И не факт, что во второй раз заявка будет одобрена. Как оказалось, стать сельским жителем с помощью господдержки непросто. А ведь с учетом того, что кредит выдают только на покупку дома в селе (СНТ и ДНТ не подходят), найти соответствующее всем требованиям жилье - та еще задача. Так, старые дома со всеми удобствами на улице, которые чаще всего и продают в деревнях, не подходят. Дом должен быть относительно новый и со всеми коммуникациями. Недострои, которые на эти деньги можно было бы довести до ума, тоже отметаются - жилье должно быть введено в эксплуатацию, чтобы новоиспеченный селянин сразу заехал и стал жить. В итоге поиски в деревне нового дома с центральным водоснабжением, отоплением, септиком, разведенным электричеством и прочими условиями превращаются в квест.

«Сельская ипотека» - это один из реально эффективных инструментов привлечения людей и развития сельских территорий, хотя и требования к приобретаемым объектам, на мой взгляд, необходимо пересматривать и упрощать процедуру согласования. Самостоятельно учесть все нюансы и собрать необходимые документы обычному человеку бывает сложно. Плюс необходимо концентрироваться на развитии наиболее востребованных сел, чтобы люди не только купили дом на селе, но и переехали туда, обустроились и смогли комфортно проживать», - отметил руководитель центра загородной недвижимости федеральной компании "Этажи" Антон Сауков.

«Сельская ипотека» - это один из реально эффективных инструментов привлечения людей и развития сельских территорий, хотя и требования к приобретаемым объектам, на мой взгляд, необходимо пересматривать и упрощать процедуру согласования. Самостоятельно учесть все нюансы и собрать необходимые документы обычному человеку бывает сложно. Плюс необходимо концентрироваться на развитии наиболее востребованных сел, чтобы люди не только купили дом на селе, но и переехали туда, обустроились и смогли комфортно проживать», - отметил руководитель центра загородной недвижимости федеральной компании "Этажи" Антон Сауков.

Больше рисков - больше процент

Вообще, купить в ипотеку загородное жилье довольно сложно. Банки с большой неохотой дают заем на дома, будь то покупка готового или строительство. Если на приобретение квартир в любом банке есть масса программ, то на дома от силы найдется парочка. И это несмотря на то, что спрос на такое жилье достаточно высок. По данным федеральной риэлторской компании около 33% загородного жилья приобретается с привлечением заемных средств.

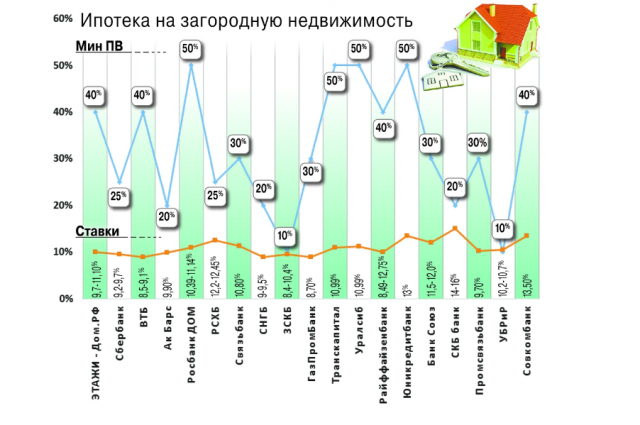

Прежде чем выдать деньги в долг и под большие проценты (на дома процентная ставка в некоторых банках может доходить до 16%, а первоначальный взнос - до 50% от суммы кредита), банки учитывают массу нюансов.

«Более охотно банки кредитуют приобретение домов на землях, предназначенных под индивидуальное жилищное строительство, такие ипотечные программы предлагают 19 банков, а вот заем на приобретение земли без дома готовы предоставить лишь треть этих банков. Сложнее всего будет подобрать ипотеку для приобретения участка на землях, предназначенных под садоводство и огородничество. На сегодняшний день в этом сегменте работают только четыре банка, чуть шире будет выбор программ при условии, если на участке расположен зарегистрированный в собственность жилой дом», - рассказывает заместитель руководителя ипотечного департамента федеральной риэлторской компании Татьяна Решетникова.

«Более охотно банки кредитуют приобретение домов на землях, предназначенных под индивидуальное жилищное строительство, такие ипотечные программы предлагают 19 банков, а вот заем на приобретение земли без дома готовы предоставить лишь треть этих банков. Сложнее всего будет подобрать ипотеку для приобретения участка на землях, предназначенных под садоводство и огородничество. На сегодняшний день в этом сегменте работают только четыре банка, чуть шире будет выбор программ при условии, если на участке расположен зарегистрированный в собственность жилой дом», - рассказывает заместитель руководителя ипотечного департамента федеральной риэлторской компании Татьяна Решетникова.

Но подобрать ипотечную программу - не самое сложное. Сложнее согласовать у банка выбранный для покупки дом, так как учитывается целый ряд факторов, в том числе удаленность от города или других населенных пунктов, подъездные пути к участку и практически во всех случаях потребуют наличие документов о межевании участка, чтобы снять риски о спорных границах.

При покупке загородки в кредит дополнительно будут учитываться и год постройки, износ, материалы стен, перекрытий, вид фундамента, степень благоустройства, этажность, площадь и т.д. Как ни странно, повлиять на решение банка может даже наличие хозпостроек на участке, причем не в лучшую сторону - не все банки готовы принять их в залог по своим программам.

«Как показывает практика, максимальный уровень одобрения ипотеки у домов моложе 20 лет, с хорошим состоянием, имеющим централизованное отопление и водоснабжение, площадью от 60 квадратных метров, но не более 3 этажей», - отмечает эксперт.

Возникают сложности и с обязательным страхованием домов. Не всегда получается оценить их стоимость. Для этого оценочной компании нужно рассмотреть не менее 6 вариантов аналогичного жилья, а если похожие найти не удается, то и определить стоимость приобретаемого дома не получится. А в зависимости от жилья, страховка может достигать четырех процентов.

«Бывают случаи, когда страховые компании и вовсе отказывают в страховании выбранного варианта. Виной может быть не сам объект, а, к примеру, его расположение в возможной зоне подтопления», - комментирует Татьяна Решетникова.

Из-за всех этих условий порой оказывается выгоднее взять нецелевой потребительский кредит. Единственное, выплатить его придется в течение семи лет.

Что нам стоит дом построить?

Еще больше сложностей возникает, если захочется взять ипотеку на строительство жилья. Это одна из самых малоразвитых программ, с ней в регионе работают только три банка. Для оформления такой ипотеки на сумму до 3 млн руб. в большинстве случаев потребуется платежеспособный поручитель для того, чтобы получить кредит на большую сумму, необходим залог. Сумму планируемых затрат нужно будет подтвердить сметой, при этом для одобрения кредита потребуется предоставить документы о приобретении части материалов на сумму от 25% от заявленной стоимости строительства.

После одобрения заемщик получит первый транш в размере 50%, его необходимо потратить в течение первого года, и только после подтверждения затрат банк перечислит оставшуюся часть суммы. Из плюсов такого кредитования - возможность использования средств материнского капитала, получение налогового вычета, а также более длительный, в отличие от потребительских займов, срок кредита. Но при этом дом должен быть построен и зарегистрирован, как правило, в течение 2-3 лет. Зато после этого можно рассчитывать на незначительное снижение процентной ставки по кредиту.

Дизайнер из Тюмени рассказала, как бюджетно обновить интерьер

Дизайнер из Тюмени рассказала, как бюджетно обновить интерьер  Земля в цене. Как повлияла пандемия на загородную недвижимость

Земля в цене. Как повлияла пандемия на загородную недвижимость  Ипотека платежом красна. Как не остаться без жилья и в долгах

Ипотека платежом красна. Как не остаться без жилья и в долгах  Тюменский застройщик первым реализовал схему с эскроу-счетами

Тюменский застройщик первым реализовал схему с эскроу-счетами  Готовое жилье vs строящееся и вторичка: что выгоднее?

Готовое жилье vs строящееся и вторичка: что выгоднее?